お金を借りれない最終手段

PR

どこからもお金を借りられないときでも対処法はあります。 状況に合わせてぴったりのお金を借りる方法を選び、悩んでいる状況から脱出を目指しましょう。

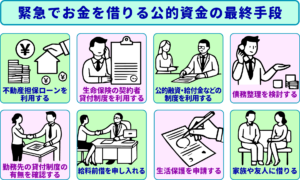

お金を借りれない時の最終手段は公的機関に借りる方法やクレジットカードなどで即日融資で借りる方法など何種類もあります。

一番簡単なのはとりあえずコンビニATMなどでお金を借りる方法です。

コンビニなどで簡単。どこからもお金を借りられない時の最終手段方法8選はこちら

どこからもお金を借りられない時の最終手段方法8選

| 項目 | 金利 | 借入限度額 | 審査時間 | 融資時間 | 無利息期間 | 申し込み方法 | 返済方法 | 特徴 |

|---|---|---|---|---|---|---|---|---|

| 最短15分SMBCモビットの詳細はこちら | 年3.0%~18.0% | 最大800万円 | 最短10秒簡易審査(WEB申し込み) | 最短即日 | なし | WEB、電話 | 口座振替、ATM、インターネット | 迅速な審査と融資が特徴 |

| 最短3分プロミスはこちら | 年4.5%~17.8% | 最大500万円 | 最短30分 | 最短即日 | 30日間 | WEB、電話、店頭 | 口座振替、ATM、インターネット | 無利息期間あり、即日融資可能 |

| 最短20分アイフルはこちら | 年4.5%~18.0% | 最大500万円 | 最短30分 | 最短即日 | 30日間 | WEB、電話、店頭 | 口座振替、ATM、インターネット | 無利息期間あり、即日融資可能 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

今回の記事は下記を参照に作成しています。

出典政府広報オンラインお金を借りれない人の借金問題解決出典政府広報オンラインお金を借りれない人の借金問題解決参考:住宅ローン:お金を借りれない人の為の住宅金融支援機構(旧住宅金融公庫)

どこからもお金を借りられないと思っていても、実際は金融機関からお金を借りられるケースはあります。

まずはどんな選択肢があるのか知って、自分の状況で利用できるものを絞り込むのがおすすめです。

最終手段しかないと感じる方でも条件を満たしていれば利用できるのが、クレジットカードのキャッシング枠、ゆうちょ銀行の貯金担保自動貸付け、生命保険の契約者貸付あたりです。

それぞれ既に該当する商品を利用していることが前提になるので、どれも利用していない方からすればこれから申し込みが必要になったり融資を受けられるまでに時間がかかったりします。

しかし既に利用していて条件を満たしているなら、利用できます。そしてものによっては金融機関のカードローンを利用するよりも低金利でお金を借りられます。

最終手段の手前も、最終手段も、両方含めて選択肢を見てきましょう。

- 大手の消費者金融のカードローンは申し込んだら通る可能性がある

- クレジットカードのキャッシング枠

- 生活や必要な出費で困窮しているなら公的な融資制度を検討

- 状況によっては生活保護に申し込める可能性がある

- スマホや家賃などの固定費は支払い日を遅らせてもらうために相談する

- ちょっとした出費が理由なら副業や単発バイトなどで必要分を稼ぐ

- きちんと借用書を作成して家族や友人に助けてもらう

- ゆうちょ銀行で定期預金をしているなら担保貸付を利用できる

- 解約返戻金ありの生命保険の契約があるなら低金利でお金をゲット

- 契約者貸付制度は解約返戻金を担保にする融資

- ブラックリストなど消費者金融や銀行の審査に通らない方でも借りられる

- 申し込み方法は生命保険会社のアプリや電話で手続きするだけ

クレジットカードのキャッシング枠で対応

クレジットカードを所有しているなら、キャッシング枠でお金を借りられる可能性があります。

クレジットカードには、ショッピング枠とキャッシング枠があります。

ショッピング枠はお買い物などの際に支払いするための枠。キャッシング枠は現金を借りられる枠です。

クレジットカードといえば支払いの際に使うものというイメージがあるかもしれませんが、実は現金を借りることもできるのです。

ただし、クレジットカードの契約によってはキャッシング枠自体がついていないことがあります。

クレジットカードの契約の際に、キャッシング枠をつけない選択をしてしまったならクレジットカードを所有うしていてもついていないでしょう。

どちらかわからない方は、クレジットカード会社が提供している契約者向けのアプリか会員サイトにログインして契約内容を確認するか、コールセンターに電話して確認しましょう。

なお、キャッシング枠はあるもののショッピング枠との合計で限度額が設定されているなら、現在の利用金額によってはお金を借りられません。

キャッシング枠の限度額30万円、ショッピング枠の限度額30万円などそれぞれ設定されている場合は、まだキャッシング枠を利用したことがないならお金を借りられます。

しかしキャッシング枠もショッピング枠も合わせて限度額60万円で、買い物で60万円使ってしまったならお金は借りられません。

現在の状況がよくわからない場合はまず確認し、利用できそうならキャッシング枠でお金を借りるのもいいでしょう。

既にキャッシング枠ありのクレジットカードを持っているなら、これから審査を受ける必要はありません。 提携ATMやアプリからの振り込み依頼などで、即日中にお金を受け取ることが可能です。

キャッシング枠とショッピング枠の考え方と借り入れ可能額

キャッシング枠とショッピング枠の考え方は以下の通りです。

| 項目 | キャッシング枠 | ショッピング枠 |

|---|---|---|

| 目的 | 現金を借りること | 商品やサービスの購入 |

| 返済方法 | 一括または分割払い | 一括、リボ払い、分割払いなど |

| 利息 | 一定の利息が発生する | 利用方法やカード会社のプランにより異なる |

| 利用可能場所 | ATMなど | 加盟店やオンラインショップなど |

| 備考 | キャッシングサービスを利用するための審査が必要な場合がある | クレジットカード基本機能としての利用 |

クレジットカードのキャッシング枠とショッピング枠がどういう配分になっているかは、クレジットカードの契約によって異なります。

キャッシング枠がついていても、ショッピング枠とわけられていないならこれまでの利用実績によっては借り入れ可能額が0円の場合もあります。

基本的にはキャッシング枠も、『不要』と設定していないならもともとついていることが多いので、『申し込んだ覚えがない』という方でもクレジットカードがあるなら利用できる可能性はあります。

調べるためには、クレジットカードの会員アプリでキャッシングの項目がどうなっているか確認するといいでしょう。

アプリを利用していなかったり会員IDなどがわからない場合は、クレジットカードのコールセンターに電話して聞いたり、あとは提携ATMにクレジットカードを入れてみるとわかったりします。

生活や必要な出費で困窮しているなら公的な融資制度を検討

生活の困窮がお金を借りたい理由の場合、公的融資を検討しましょう。公的融資は、どこからもお金を借りられない場合の最終手段でもありますが、他にまで選択肢があるときでももちろん検討できます。

遊ぶお金を借りたいなどの理由では基資金使途の条件を満たしませんが、生活の困窮が理由で生活費を借りたいなら頼れます。

債務整理や自己破産の記録がある状態でも、国に助けを求めることはできるので、金融機関の審査に自信がない方も安心してください。

なお、生活再建を目的とした融資の窓口は、お住まいの地域を担当する社会福祉協議会です。

社会福祉協議会はお住まいの地域によって所在地や電話連絡先が異なるので、事前に確認して問い合わせるようにしましょう。

国から借りる場合、保証人を用意できると無利息で貸してもらえるものもあります。とはいえ保証人を用意できない方もご安心ください。保証人を用意できなくても低金利で融資してもらえます。

どんな状況でも解決策はあります。

どこからもお金を借りられないときでも、何とかできるので諦めずに合う方法を選ぶようにしましょう。

生活困窮なら優先検討!ブラックリストでもお金を借りられる公的融資

公的融資は本当の意味で多くの方にとって最終手段といえる選択肢です。

公的融資は債務整理や自己破産の記録が残っていてブラックリストになっている方でも利用できます。

国が用意している、国民を救済するための融資制度だからです。

国民を救済するといえば生活保護をイメージする方もいるかもしれません。公的融資は融資なので、生活保護と違って借りて返す流れになります。

失業して家賃や食費が払えないくらい生活に困窮していたり、子供の進学関連の費用に悩んでいたり。公的融資は種類がたくさんあるんで、『何の費用が足りないかによって』申し込むものを選べます。

ブラックリストでも借りられますし、保証人や担保がなくても借りられるので、生活融資は本当に困ったときの最終手段ですが、娯楽のために借りることは基本的にできません。

資金使途自由な方法でお金を借りたいなら、消費者金融や質屋などの金融機関が提供する方法が選択肢になります。

審査の通りやすさでいえば、資金使途が外れてさえいなければ断然公的融資です。明日の食費にも困る、電気やガス代の支払いができなくて滞納しているなど、生活に困っているときは検討しましょう。

状況によっては生活保護に申し込める可能性がある

出典生活保護を申請したい方へ

引用:利用しうる資産を活用することが保護の要件ですが、例外もあります。

・自動車については処分していただくのが原則ですが、通勤用の自動車を持ちながら求職している場合に、処分しないまま保護を受けることができる場合があります。

・自営業のために必要な店舗・器具も、処分しないまま保護を受けることができる場合があります。

状況によっては生活保護に申し込める可能性があります。

理由があって働けなくて貯金が底をつきそうという場合はもちろん、就職先を探しているけど見つからなくて一時的に生活費に困っている場合でも相談できます。

人によっては『もっと困っている人がいるのに助けてもらうなんていけない気がする』といった理由で、生活費に困っていても生活保護を選択肢から外す方もいます。

しかし生活保護は年齢や性別に関係なく、困ったときには頼っていいもの、認められている権利です。

公的融資でお金を借りて生活再建できるならそちらも検討しつつ、生活保護という選択肢もあることを把握しておきましょう。

生活保護か公的融資か選ぶべき方法の見極め方

どこからもお金を借りられない状況のとき、最終手段になってくれるのはブラックリストの方でも借りられる公的融資です。そして状況によっては、公的融資だけでなく生活保護も最終手段になってくれます。

生活保護か公的融資か、どちらかが向いているか見極める方法ですが、すぐに収入を得られる見込みがなくて生活費に困る期間がまとまって発生しそうなら生活保護を優先しましょう。

公的融資とはいえ融資は融資です。借りれば返済が始まるので、収入がない状態がしばらく続くと返済でストレスやプレッシャーを感じてしまうでしょう。

まとまった期間お金に困りそうなら、生活保護のほうが合っている可能性があります。

『生活保護はそんなに気軽に受けられない』とか『罪悪感がある』という方もいるかもしれませんが、生活保護は国民に認められた権利です。

短期間で利用することもできます。

求職活動中なら、仕事が決まるまで生活保護を受けるという方法があります。

事情があってしばらく働けない方は融資よりも先に生活保護を検討しましょう。迷うときには市役所などで相談してみるのもいいでしょう。

一時的にお金が足りないだけで、翌月くらいには回復するようなら生活保護よりも公的融資のほうがいいでしょう。公的融資であれば低金利なので便利です。

スマホや家賃などの固定費は支払い日を遅らせてもらうために相談する

どこからもお金を借りられない状況で目先の固定費の支払いに困っているなら、相談して支払い日を遅らせてもらうことを検討してみるのもいいでしょう。

『気まずい』と感じるかもしれませんが、企業としては払ってもらえないよりは払ってもらえるほうがいいので、大抵の場合は柔軟に相談に乗ってくれます。

例えばスマホの料金なら、基本的に停止するのは支払日から1ヶ月程経ってからです。

その時点でも支払えないなら停止が続き、強制解約になるまではもう数ヶ月猶予があります(※通信企業によって変わる場合があります)

強制解約になると信用情報機関に記録されるので、この先ローンやその他賃貸の保証会社の審査を受ける場合など不利になるリスクがあり、できれば避けたいもの。

支払日から1ヶ月以内に支払えるなら、コールセンターに相談してその旨を伝えて対処するのもいいでしょう。

数ヶ月は払えず強制解約になりそうなら、コールセンターに相談すればこれまでの料金の分割支払いの相談ができます。

どのような条件になるかは通信企業によって異なるので、問い合わせる必要があります。

強制解約になる前に解約し、未納分は分割支払いで清算していくというやり方もできるのです。

その場合は先に格安スマホなどに契約しておかないと、電話番号がなくなり生活に支障をきたすという注意点があり多少手間かもしれませんが、こういう手段もあると知っておくといいでしょう。

ここではスマホの料金を例に出していますが、家賃、WiFi、生命保険といった毎月支払い日があるものは、企業にいつ頃支払えるか伝えて相談すると柔軟に調整してくれることがあります。

なお、金融機関からしている借金も、その月の返済が難しいなら相談することでその月は利息分だけ支払う形に調整してくれたり、それも無理なら支払い日を変更する相談に乗ってくれたりします。

このように支払い日をずらすやり方で解決できるようなら、そのやり方で対処するのもいいでしょう。

お金を借りなくても、このやり方だけで何とかできる方もいるのではないでしょうか。

スマホ料金の滞納は分割払いにして格安SIMで節約する方法もある

スマホの料金を滞納し続けても、すぐに強制解約になるわけではありません。ある程度の期間督促が届き、それでも支払わないと強制解約になります。

『それでも支払えないし、どこからもお金を借りられない状況』ということなら、裏技的な方法があります。

もっと携帯料金が安い格安SIM携帯を新規で契約して、もともとの契約先の滞納している料金は分割払いの相談をすることです。

携帯会社側も払ってもらえたほうが嬉しいので、基本的に分割払いには対応しています。

滞納を清算するまで携帯は繋がらなくなりますが、格安SIMで新しい契約があれば電話やメールなどの連絡には困りません。

そうすることで、一括精算よりも低い金額で少しずつ支払っていくことができます。

収入があるけど出費が多くて毎月の生活が苦しく、携帯料金の支払いに困っているようなら、こういう裏技で乗り切れる場合があります。

もちろんお財布事情は人それぞれなので全ての方が利用できる方法ではありませんが、利息ありの融資で借りなくても対処できることもあるのです。

携帯料金の分割支払いは、利息はつけないでくれることも多いです(どれくらい滞納したかと金額によっては延滞金が大きくなる可能性はあります)

どこからもお金を借りられないかもという状態で無理して借りて一気に清算して、後で融資の利息を支払うことを考えれば、分割は良い対処ともいえるでしょう。

ちょっとした出費が理由なら副業や単発バイトなどで必要分を稼ぐ

ちょっとした出費が理由なら、単発バイトで必要分を稼ぐのもいいでしょう。

副業ができないなら検討できない選択肢ですが、できるならお金を借りるより精神的な負担が少なく済みます。

単発バイトの求人情報を探すなら、大手の求人情報サイトが便利です。

レギュラーワークのアルバイトやパートだけでなく、単発バイトを多く取り扱う派遣会社の求人情報も取り扱っています。

求人情報サイトからの申し込み後は、メールもしくは電話で登録説明会やオンライン登録説明会の案内がきます。

身分証を準備したり登録フォームがあるなら必要情報を登録したりすればOK!流れは簡単です。

また、最近では登録不要でアプリからお仕事を申し込める派遣会社なども登場しています。

登録会があったほうが安心という方は登録会があるところを、とにかく今すぐ働きたいなら登録不要のアプリをチェックしてみるとスムーズです。

仕事をしていても検討できる副業や単発バイトの種類や給料

お金を借りずに労働することを選択しようとしている方に向けて、本業があっても副業や兼業としてできる単発バイトや業務委託系の種類と収入の目安をご紹介します。

| 仕事内容 | 収入の目安 |

|---|---|

| 工場軽作業 | 時給1,000円~1,300円(夜勤や地方により変動あり) |

| 週末単発キャンペーンバイト | 時給1,100円~1,800円 |

| ポスティングやチラシ配り | 時給1,000円~ |

| Uber eatsなどの業務委託の宅配スタッフ | 案件次第 |

| WEBライター | 1,000文字の記事で500円~800円 |

| WEBデザインなどの単発案件 | 1案件数千円~数十万円(高額系は作業期間2週間以上も可能) |

| アンケートモニター | 数問回答で1円~ |

時給の仕事の良いところは、勤務時間に応じていくら稼げるか事前にはっきり計算できてお金の管理をしやすいことです。

それに対し、今は業務委託で隙間時間などでマイペースにできる仕事も副業や兼業で人気がありますが、それらはやらなければ1円にもならないという注意点があります。

どのような事情でどれくらいお金に困っているかによりますが、目先の生活費や飲み代として10,000円~50,000円程度足りない、いわゆる消費者金融なら少額融資扱いになる範囲の金額が必要なら、単発の軽作業やキャンペーンスタッフの仕事をするのがスムーズになりやすいでしょう。

単発系は本業の休日など希望したときにできてレギュラーワークではないので、辞めると伝える気まずさがないのも良いところです。

きちんと借用書を作成して家族や友人に助けてもらう

どこからもお金を借りられないときの最終手段の1つは、家族や友人といった身近な関係の相手に助けてもらうことです。

『家族だから』『友人だから』ということで、借用書なしで信用して貸してくれるケースもあるかもしれません。

この場合スムーズでありがたいですが、きちんと自立心を持って返済していけるか不安を感じる方は借用書を作成して返済する覚悟を持ちましょう。

借用書は弁護士など法律の専門家が作成しなくても、個人が作成したものでも効力があります。

つまり、素人の身内同士で作成したものだからと支払わない言い訳にすることはできず、必要事項を記載して作成したのなら守らなければいけないのです。

借用書はないほうが精神的には楽かもしれませんが、お金を貸してくれる相手のことを大切に思うなら作成しておくことをおすすめします。

『金の切れ目が縁の切れ目』とか『骨肉の争い』とか、そういう言葉を聞いたことがないでしょうか。

日頃良好な関係を築いていても、お金を貸して返ってこないことで信頼関係にヒビが入り、不仲になってしまう事例もあります。

どうしてもお金を用意できなくて返せないときには、貸してくれた相手に事情を伝えて相談することが大切でうが、分割返済ならできるのに払うのが嫌になったという理由で返さないのは絶対にNGです。

多重債務や自転車操業に陥りやすい気質の方の中には、借金をして得たお金を貯金のように錯覚してしまい、返すと損をした気分になって返しづらくなる例もあるようです。

借りる前には『そんなこと絶対にない』と思っていても、人間は弱さのある生き物なので、良好な関係を維持するためには書面に残しておくほうがいいのです。

このあたりをきちんとしてお金を借りて、きちんと返済しておけば、その後またお金を借りなければいけない事情ができたときでも快く貸してくれるでしょう。

踏み倒しなどをすると、その後もっとお金に困ったときがあっても誰からも貸してもらえなくなってしまうので気を付けましょう。

金融機関と契約を交わすより、家族や友人から借りるほうが気楽さを感じるかもしれません。

しかし企業である金融機関から借りるよりも、近しい相手から借りるほうが気持ちの面で負担が大きくなる場合もあります。

お金が必要な事情によっては悠長なことはいっていられませんが、リスクも含めて認識しておくようにしましょう!

家族や友人から借りる場合の注意点

家族からお金を借りた方は、消費者金融から借りた場合と違い督促をされない安心感から(ご家庭によっては督促をしてくるかもしれませんが)つい気が緩んでしまうことがあります。

『そんなことはない』と、お金を借りる前は思っていたとしても、例えば収入が低くてカツカツの中でやりくりして少しずつ返済していく場合など、『今月は苦しいし来月から』などつい後回しにしてしまうことがあります。

そのため、家族のように甘えられる相手から借りる場合には、自己管理が必要になります。

なお、弱みを握られたくなかったり家族とトラブルを抱えていたりする方は、消費者金融から借りるより家族から借りるほうがストレスになるケースもあるようです。

家族を借り入れ先の選択肢にしたいときには、本当に返せるのか、頼ったとして返済とは関係ない人間関係の事情でストレスが溜まらないか事前に考えて決めましょう。

家族から借りることを最終手段と捉えている方もいるかもしれませんが、生活費に困っていることが理由なら公的融資や生活保護という選択肢もあります。

もちろん事情にもよりますが、他の選択肢もあることを把握しておくと心の余裕が生まれるでしょう。

友人から借りる場合、友人は返済が遅れると家族よりも寛容に捉えてくれない可能性が高いです。

赤の他人だからこそシビアに文句を言ってくる可能性もあるので、揉めないようにしっかり返済していける方が候補にできる選択肢でしょう。

ゆうちょ銀行で定期預金をしているなら担保貸付を利用できる

ゆうちょ銀行の定額貯金を利用している方は、お金を借りられる可能性があります。

この定額貯金を担保にお金を借りられるのが、ゆうちょ銀行の貯金担保自動貸付けです。

内容は、ゆうちょ銀行に預けている定額貯金または定期貯金を担保として、通常貯金の残高を超える払戻しの請求があったときに、その不足分が自動的に貸付けられるというものです。

担保としている貯金の90%が上限なので、どれだけ貯金があるかによって借りられる金額が変動します。

担保がある代わり審査がないタイプの融資なので、無職でも収入0円の主婦(主夫)の方でも利用できます。

審査面だけでなく金利についてもメリットがあり、返却時の約定金利+0.25%もしくは預入時の約定金利+0.5%という低金利となっています。

さらにゆうちょ銀行の貯金担保自動貸付けは、返済のタイミングなども融通が利くシステムなので、借りて少し経ってから返済したいという方も利用しやすくなっています。

例えば消費者金融のカードローンを利用した場合、借り入れの翌月から返済がスタートしますが、それが負担に感じるならゆうちょ銀行の貯金担保自動貸付けのほうが都合は良いでしょう。

もちろんゆうちょ銀行を利用していない、利用はしていても条件を満たしていないなら候補にできないものなので誰にでも便利な融資ではありませんが、利用できる方は検討してみるといいでしょう。

定期預金の担保貸付の利用方法

ゆうちょ銀行の貯金担保自動貸付けの条件を、改めて以下で確認してみましょう。

ゆうちょ銀行の貯金担保自動貸付けは、ゆうちょ銀行の口座がなければ利用選択肢から外れますが、利用条件を満たしているなら消費者金融から借りるより低金利です。

審査もありません。

| 項目 | 詳細 |

|---|---|

| 貸付けの担保とするもの | 担保定額貯金または担保定期貯金 ※取扱いが停止されているものは除く |

| 貸付金額の上限 | 預入金額の90%以内 ※総合口座1口座につき300万円まで |

| 貸付期間 | 貸付けの日から2年 |

| 貸付の方法・回数 | 通常貯金の残高を超える払戻しがあったときに、その不足分が自動的に貸し付けられます(総合口座通帳には、貸付高が「現在高(貸付高)」の欄にマイナス表示で記帳されます)。貸付回数に制限はありません。 |

| 返済の方法・回数 | 貸付金額と貸付利子の相当額を、通常貯金に預入することで自動的に返済ができます。また、貸付期間内であれば、返済回数および1回あたりの返済金額に制限はありません。 |

| 貸付金利 | 担保定額貯金を担保とする場合: 返済時の約定金利(%)+0.25% 担保定期貯金を担保とする場合: 預入時の約定金利(%)+0.5% |

| 利子の計算 | 1年を365日とする日割計算 |

ゆうちょ銀行の貯金担保自動貸付けとその他の方法ならどちらを選ぶべきかですが、ゆうちょ銀行の貯金担保自動貸付けで賄える金額を借りたいならこちらを選ぶほうが低金利になる可能性が高いでしょう。

ただし、貯金額によっては高額融資にはできないので、いくら借りたいかによっては他の選択肢を検討する必要があります。

もしも複数利用できるようなら、ゆうちょ銀行の貯金担保自動貸付け+質屋での借り入れ+次で紹介する生命保険の契約者貸付けなども組み合わせると、1つだけでは足りなかった希望金額を賄える可能性が出てきます。

解約返戻金ありの生命保険の契約があるなら低金利でお金をゲット

どこからもお金を借りられないと思っても、解約返戻金ありの生命保険に契約しているなら「契約者貸付制度」でお金を借りられる可能性があります。

契約者貸付制度は解約返戻金を担保にする融資

契約者貸付制度というのは、生命保険の解約返戻金を担保にして無審査かつ低金利でお金を借りられる方法です。

解約返戻金とは

解約返戻金とは、契約者が保険期間の途中で保険契約を解約したときに、保険会社から契約者に支払うこと

を約款で約束している金額である。

その他、約款上、告知義務違反解除や重大事由解除などの場合に解約返戻金を支払うこととしている。

解約返戻金は、生命保険を解約した際に契約者に戻ってくるお金です。

それを基にお金を借りる制度であることから無審査となっていて、対象の生命保険の契約があるならブラックリストの方が申し込んでも融資を受けられます。

細かい条件は保険会社にもよりますが、2~7%程度と消費者金融よりも低金利となっています。

解約返戻金を担保にするという特徴上、高額融資ではなく少額融資向きです。

少額融資というと消費者金融や銀行では一般的に上限金利~そこに近い金利が適用されます。

大手の消費者金融なら17.8%~18.0%、銀行なら14%~15%くらいです。

それと比べると契約者貸付制度で適用される金利は圧倒的に低いので、無審査なうえに低金利というメリットがあるということです。

注意点は、解約返戻金がある生命保険に加入している方しかこの制度を利用できないことです。

そして対象の生命保険に加入していても、昨日加入して今日契約者貸付制度を利用するのは難しいです。

契約から数ヶ月以上経っているほうが確実ですが、1ヶ月2ヶ月目でもどうしても利用したいなら保険会社に電話して問い合わせてみましょう。

ちなみに生命保険にも色々な種類があるので、全ての生命保険に解約返戻金がついているわけではありません。

生命保険に加入していれば絶対に契約者貸付制度を利用できるというわけではないので、利用できるかわからない方は契約内容の確認を行いましょう。

生命保険に加入して支払う保険料は満期になるまで保険会社が管理します。契約者貸付制度は、その解約返戻金を融資に充ててくれます。

自分が毎月支払って積み立てている保険料を担保にするのだから借金のイメージには結び付きづらいかもしれません。

しかしそれは満期になるまでは保険会社のお金です。そのため、保険会社から借りる=融資となります。

契約者貸付制度の融資可能額は千円~となることが多いので、解約返戻金が千円を超える状態なら通常借り入れできることになります。

ただし、保険会社はたくさんあり保険会社によって細かい条件が変わるので、利用できる方はご自身の場合どうなるか早めに確認しましょう。

契約者貸付制度を利用できるかわからない場合は、保険会社が契約者向けに提供しているアプリにログインすれば確認できます。

保険会社によっては、アプリに契約者貸付制度を申請する項目が用意されているので、入力するだけで申請できます。

よくわからないときにはコールセンターに電話して確認するといいでしょう。

申し込み方法は生命保険会社のアプリや電話で手続きするだけ

契約者貸付制度を利用してお金を借りる方法は、保険会社のアプリで申請するか、電話で依頼するだけです。

契約者貸付制度を利用できる条件を満たしているか不明だったり、利用できるはずなのにアプリ上に申請する項目がなかったりするようなら電話で相談するのが手っ取り早いです。

ブラックリストなど消費者金融や銀行の審査に通らない方でも借りられる

消費者金融や銀行のカードローンに審査がある理由は、無担保・保証人なしで借り入れできるからです。

もしも契約者が返済できなくなった場合、金融機関としては損しかしません。そんため「本当に完済できるかどうか」審査で見極めるのです。

それに対し契約者貸付制度に審査がない理由は、解約返戻金という担保があって、仮に契約者が完済できなかったとしても担保から回収できて損をしないからです。

審査がないということは、自己破産の記録が残っていて通常カードローンは利用できないブラックリストの方でも利用できるということです。

お金を借りる選択肢が他にない場合、契約者貸付制度は救世主になってくれるでしょう。

ブラックリストでもお金を借りられる選択肢

ブラックリストで、どこからもお金を借りられないと考えている方が利用できる(お金を借りられる)選択肢をここでまとめて確認してみましょう。

| 融資の種類 | 詳細 |

|---|---|

| 公的融資 | 生活費や家賃を支払えないくらい困窮しているときに助けてもらえる |

| 生活保護 | 収入がなく困窮している方や体調に問題があって働けない方などに向いている(数ヶ月だけの短期間でも相談できる) |

| ゆうちょ銀行の貯金担保自動貸付け | ゆうちょ銀行の口座がある方限定 |

| 生命保険の契約者貸し付け | 解約返戻金ありの生命保険に加入していれば低金利で借り入れできる |

| 質屋 | 質入れできるブランド品や貴金属があるなら審査なしで融資を受けられる |

ちなみにクレジットカードのキャッシング枠も審査なしで即日借り入れできる方法ですが、ブラックリストになっている方はクレジットカードを所有していないことがあるので(債務整理などをしていると解約になっていることがあるので)選べないケースもあります。

ブラックリストでどこからもお金を借りられないと考えていても、実は色々な選択肢があるのです。

その中でも、生活困窮のときに頼れるのは公的融資です。

公的融資は低金利です。安心して利用できるので、本当に困ったときに頼れます。

どこからもお金を借りれない時の最終手段は公的融資か家族友人

本当にどこからもお金を借りられなくて、それでいて今日明日の生活費にも困っている状況において最終手段になってくれるのは家族もしくは公的融資です。

出典生活にお困りで一時的に資金が必要な方へ「生活福祉資金貸付制度」があります

引用:低所得者や高齢者、障害者の生活を経済的に支える「生活福祉資金貸付制度」。同制度では、失業や減収などにより生活が困窮しているかたに対し、生活費や一時的な資金の貸付けを行う「総合支援資金」が設けられています。総合支援資金を利用するかたには、生活困窮者自立支援制度の支援も併せて行い、生活の立て直しを包括的にサポートします。

「どこからも借りられない」と思っても手段はあるから大丈夫!

金融機関のどこからも借りられない状況でも、公的融資なら生活再建を目指して借りることができます。

本当に一時的な出費で、生活再建を目的としているわけではないなら、家族や友達などから借りるという選択肢も金融機関の融資を受けられないなら出てきます。

一派的にお金を借りたいと頼りやすいのは家族ですが、世の中には家族と不仲だったり絶縁していたりする方もいます。

そういうときは友達や恋人に借りる選択肢の優先順位が上がります。

どこからもお金を借りられない=金融機関から借りられないということであれば近しい相手か国の救済制度に頼るしかないのです。

本当にどこからもお金を借りられない立場の方がそれ以外の方法でお金を借りるのはリスクがあることが多いので、安易に手を出さないように注意しなければいけません。

昨今の事情によりお金は借りやすくはなってきています。

今回の記事はいくつかのお金を借りる最終パターンを掲載しています。

この状況に該当するなら最終手段を取らなくてもいいかも

本当にどこからもお金を借りられないなら、金融機関ではない近しい関係の相手に借りるか国に頼ることが最終手段になりますが、『どこからもお金を借りられないというのは思い込み』というケースもあります。

- 債務整理や自己破産をしたことがない

- 現在多重債務ではない

- 毎月収入がある(正社員・パート・アルバイト・学生問わない)

この3つの条件の全てを満たしているなら、金融機関からお金を借りられる可能性はあります。

どこからもお金を借りられないと考えている方の中には、実際に申し込んでダメかどうか試したわけではない方もいるのではないでしょうか。

自身の収入が低かったり、正社員ではない非正規の雇用形態であったりすることを根拠にして『借りられない』と自己判断しているなら、実は金融機関の審査に通る可能性があります。

最終手段となる家族や公的融資の力を借りるほうが向いているか、他の方法も含めて検討するほうが向いているか、どちらに該当するか知るために以下で詳しく状況の確認をしていきましょう。

収入が低くても自己破産や債務整理でブラックリストになったことはない

収入が低くても、自己破産や債務整理をしたことがなくブラックリストになったことがないのであれば金融機関の融資の審査に通る可能性はあります。

例えば消費者金融は正社員の方はもちろん、個人事業主、アルバイト、パート、学生、パートや内職などで収入がある主婦(主夫)の方も申し込み対象としています。

雇用条件は非正規だけどフルタイム勤務で1人暮らしできるだけの収入があるという場合だけでなく、パートで月収は数万円のみという方でも申し込めます。

金融機関からお金を借りられる人=フルタイム勤務の人や学生以外の社会人と考えて、『どこからもお金を借りられない』と判断していた方は、まずその考えを捨ててみましょう。

なお、消費者金融(無担保・保証人不要の金融商品)の場合は収入に応じて融資の上限額が決まるので、収入が低い場合は高額融資はしてもらえません。

収入の高低は、上限金額の高低に影響が出ます。

収入が低いとしても、数万円~10万円以下の少額融資をしてほしいだけなら希望に合う内容で契約できる可能性はあります。

金融機関の審査において収入が高いか低いかより重視されるのが、債務整理や自己破産の記録の有無です。

過去に借金の返済ができなくなり弁護士や司法書士を通して債務整理をした場合や、借金の返済義務がなくなる自己破産をした場合は、信用情報機関というところに情報が記録されます。

消費者金融でも銀行でも、審査の過程でこの信用情報機関に情報照会を行うので、過去に申し込み先とは違う金融機関の借金について債務整理や自己破産した場合でも記録を確認されてしまいます。

厳しい内容ではありますが、債務整理や自己破産の記録=契約時に交わした約束を守らなかったという記録なので、新規貸付を検討する金融機関側は重く受け取ります。

特に借金の返済義務がなくなる自己破産は、するための条件も厳しくハードルが高いことから、これをした記録があればまず消費者金融の審査には通りません。

ただし、債務整理であれば現在の収支状況など総合的に審査した結果、融資してもらえる可能性があります。 債務整理をした=もう金融機関からは借りられないと考えている方もいるかもしれません。

実際、債務整理の記録が残っているととても不利にはなりますが、可能性はゼロではありません。

債務整理の記録が残っている方が新規でお金を借りたいなら、大手の消費者金融より中小の消費者金融のほうがおすすめです。

一般的にそのほうが審査に通る可能性は上がります。

なお、債務整理や自己破産の記録は永遠に残るわけではないので、過去に経験があっても経過年月によっては既に信用情報機関から記録が消えている場合もあります。

どのタイミングで記録が消えるかは状況によって変わることもありますが、債務整理は5年程度、自己破産は10年程度で記録が消えるといわれています。

信用情報機関に債務整理や自己破産の記録が残っている期間は、消費者金融や銀行だけでなくクレジットカードの新規作成のハードルも上がります。

しかし年月が経過して記録が消えていれば、ブラックリストではない方と同じになり現在の状況を総合的に審査してもらえます。

現時点で記録が消えているかどうか知りたいなら、信用情報機関に情報開示請求をすることで確認できます。

情報開示のために必要な料金は1,000円程度です。

これから金融機関に申し込みたくて信用情報が審査での不安要素なら、調べてみてどの方法でお金を借りる選択をするか決めるのもいいかもしれません。

これまで消費者金融のカードローンは利用していない

そもそもこれまで消費者金融を利用したことがない、金融機関からお金を借りたことはないという方であれば、これから新規でお金を借りられる可能性はあります。

信用情報が真っ白で収入や家賃や勤続年数などから総合的に、貸しても返済してくれると判断されれば審査では有利になります。

ただし、これまでに借金の記録がない場合でも申し込みにあたっては継続して収入がある状況か、もしくは収入がなくてもそれに代わる条件を満たす必要があります。

先にご紹介した通り収入が低くても借り入れはできますが、無職だと消費者金融の『通常のカードローン』の審査には通りません。

収入に代わる条件は、配偶者に収入があるか、担保にできるものがあるかです。

パートや内職の収入などもない主婦(主夫)は借り入れハードルが上がりますが、配偶者貸付制度という配偶者の収入があれば申し込める制度を用意している消費者金融もあります。

また、土地や建物など担保にできるものがあれば、銀行の不動産担保ローンなどに申し込むこともできます。

『細かいことはよくわからないけど、過去に消費者金融のカードローンは利用したことがない』という方は、とりあえず申し込んで結果を見てみるのもいいでしょう。

申し込みは無料ででき、大手の消費者金融であれば最短30分以内に審査結果が出ることが多いです。

申し込む際には同時に複数社にするのではなく、まずは1社だけを選んで行いましょう。

消費者金融への申し込み状況も信用情報機関に記録されるので、同時に申し込んでいると審査の際に『切羽詰まった印象』になってマイナスに働く可能性があります。

30分以内に答えがわかるなら待つのが苦になるものでもないはずなので、気になる1社に申し込んでみてください。

消費者金融から借金があっても総額は年収の3分の1以下

現在消費者金融から借り入れをしている方でも、状況次第で新規の借り入れができる可能性があります。

消費者金融には総量規制と呼ばれる、年収の3分の1までしか融資できないルールが適用されています。

つまり年収300万円の会社員の方なら、理論上は100万円までなら消費者金融から借りることができます。

ただし、家賃や勤続年数や扶養家族などの項目を総合的に審査して融資金額は決まるので、年収300万円の会社員の方でも100万円以下の金額になる場合はあります。

現時点で消費者金融から借金(1社でも複数社でも)があっても、合計が年収の3分の1より低い金額なら他の借り入れと合計したときに年収の3分の1になる金額までは借りられる可能性があるのです。

注意点は、消費者金融から借金全ての『合計』で年収の3分の1の金額が融資上限だと考える必要があることです。

1社あたりではないので、計算するときには気を付けましょう。

なお、銀行の場合は総量規制が適用されないので、年収の3分の1を超える金額でも融資を受けられる可能性があります。

状況的に消費者金融の新規の借り入れは無理そうだと感じるなら、銀行のカードローンを検討してみるのもいいでしょう。

銀行のカードローンは一般的に消費者金融よりも審査が厳しくなるといわれています。

また、銀行も融資して返してもらえなければ困るので、自社内で総量規制に似た基準は設けています。 そのため誰にでも合う選択肢ではありませんが、状況によっては良い選択肢になってくれます。

ちなみに資金使途自由で限度額内であれば繰り返し借り入れができるカードローンではなく、不動産担保ローンや目的別のローンなどは総量規制が関係ありません。

どこからもお金を借りられないと考える状況にあるなら、不動産担保ローンや目的別のローンのハードルが高い場合はあります。

ですが、興味があれば銀行の公式サイトなどで申し込み条件などを調べてみるのもいいでしょう。

体力や気力はあり日払いのバイトなどで副業ができる

どこからもお金を借りられない状況でも、体力や気力があるなら最終手段を頼らずに稼いで解決を目指すほうが合っている方もいるのではないでしょうか。

お住まいの地域によって案件の数の多い少ないはありますが、今はWEBで簡単に派遣会社に登録して単発で働きその日もしくは翌日にお給料を受け取れるお仕事が充実しています。

登録会も、派遣会社に直接行って参加しなくても、オンラインで登録できてWEBのアプリや会員向けサイトから勤務日が翌日以降の好きなお仕事を選んで申し込み出勤できるシステムのところも増えています。

WEB機能の充実により、交通費を節約したいときにも便利になっています。

副業を認めている会社も増えているので、正社員の方でもスケジュールを上手に組み立てれば土日やGWなど会社が休みのときにしっかりお金を稼げて、日払い対応ならすぐに受け取れてハッピーです。

お金に困っている理由が一時的な生活費の不足などであれば、副業は良い選択肢になってくれるでしょう。

すぐにお金を受け取りたいときには日払い対応してくれる単発バイトが便利。

単発バイトのお仕事内容は、工場や倉庫での軽作業や、携帯ショップの店頭や大きなイベントでのキャンペーンスタッフなどが多いですが、都市部であれば飲食店や事務の単発バイトもあります。

お金を受け取るまでに1ヶ月から2ヶ月程度空いても何とかなる状況なら、日払いではないお仕事を副業として始めて長期のWワークをするという選択肢もあります。

例えば、簡単なデータ入力をする内職や録音を聞いて文字起こしする内職など、今はパソコンがあればお家でできる内職の案件も豊富です。

そのような内職は、クライアントとなる企業がある都道府県に住んでいなくても(最初からオンラインでのやり取りだけして在宅でできることから)お仕事を受けることが可能です。

長期の副業の多くが月ごとに締めて翌月のお給料支払いとなるので、今すぐにお金を受け取らなければ困る状況でないことが必須になりますが、副業ブームの今収入を増やす方法は色々あります。

どこからもお金を借りられない、お金に困っているという方の中には、真面目に働いているし無駄遣いをしているわけではないのに、収入が低いことが原因でお金に苦しむ生活をしている方がいます。

その状況で目先のお金を消費者金融から借りられても、毎月の返済で家計が圧迫される期間が長く続いてお金に困る状況から脱出しづらいです。

この場合は収入を上げられるように目指すことが、回り道に見えても早い解決策になるかもしれません。

収入を上げる方法の1つに転職をするという手がありますが、年齢やスキルなどが理由で今より条件の良い企業に転職できるかわからないなど、『転職』という選択が良い変化に繋がらない可能性が高い方もいます。

それなら何か自分が興味を持てて将来の収入アップに役立ちそうな副業を始めてみるとか、副業で自由に使えるお金を増やしながら資格の勉強をしてみるとか、長期目線で計画を立ててみるのもいいでしょう。

本当に切羽詰まっている状況ではそんな悠長なことはしていられないということもあるでしょうが、まだ苦しくても生活は成り立つ状況にあるなら、『借りる』だけでない方法も考えてみることをおすすめします。

融資をお急ぎの方のおすすめカードローン

『借りる』とも『働く』とも違う、一時的かつ少額の赤字を乗り越えるために便利な選択肢が『売る』です。

売ってそれなりのお金になるものといえばブランド品や高級腕時計やジュエリーなどですが、査定額は少額でもたくさんあれば食費の赤字分くらいは何とかできそうなのが漫画やゲームや雑貨などです。

漫画やゲームやおもちゃ(プラモデル)などはブランド品に比べると低い査定額になることが多いですが、その商品の世間的な人気度やマニア的な人気度やプレミア度によっては、高額査定になる場合もあります。

数十万円借りたいという方には、売って到達できる金額がつく品物は限られているのでなかなか合わないことが多い選択肢です。

しかし飲み会の費用で3千円必要だけど今月は厳しいとか、遠出するための交通費で1万円必要とか、そういう状況では売れるものがないか検討してみるのもいいでしょう。

売るとなると、店舗まで足を運んで査定してもらうか、売りたい品物の数が多いならリサイクルショップに依頼いて車で買い取りにきてもらうかという選択肢があります。

それ以外に近年増えているのが、WEB経由で査定希望を伝えてから品物を宅配便で送り査定結果をWEB上で確認できるというサービスです。

宅配便の送料はリサイクルショップ側が持ってくれます。

また、送るための箱がない場合でも無料で届けてくれるサービスに対応しているリサイクルショップもあります。

お家にいながら楽々売る対応ができるので、人によってはとても便利に感じるのではないでしょうか。

なお、このやり方で査定してもらった場合、査定額が気に入らなければ無料で返送してくれるので心配不要です。

その他、例えばブランドものだとLINEで写真を送信して査定できるサービスもあります。

リサイクルショップを頼らなくても、メルカリなどで出品することもできます。

今は物を売るための方法が色々ある時代なので、その月だけ赤字になっているなどちょっとした収入があれば問題を回避できる場合はぜひこの売るという方法も検討してみてください。

金融機関から借りる場合は借りた後に返済が必要になりますが、売って必要額作ることができれば返済義務もないので精神的な負担は軽いでしょう。

生活の見直しをする余地がある

今すぐお金を調達しないと生活できないくらい切羽詰まってる状況ではないなら、先に生活の見直しをしてお金に困っている状況の改善を目指してみるのもいいでしょう。

生活の見直しで注目しやすいのは、『家賃』と『通信費』です。

今すぐ削りやすいのは『食費』ですが、食べるものが身体を作るので明らかな無駄遣いをしている場合を除けば『食費』はできるだけ削らない方向がいいでしょう。

『家賃』については、昔から月収の3分の1の金額が相場といわれています。

単純計算で月収30万円なら10万円の家賃のところが向いているということであり、月収がそれ以下なら月収に合わせて家賃を下げたほうが安定した生活水準の維持をしやすいということです。

しかし物価高に通信費など昔より固定費の範囲が広がっている時代なので、できることなら月収の3分の1の金額よりももっと下げられたほうが安心ではあります。

女性ならセキュリティや周辺環境や治安を重視しなければいけませんし、男性でもお風呂は必須だったり在宅勤務が増えて防音面を重視しなければならなかったりで、これ以上家賃を下げられない方もいるでしょう。

極端な例を挙げれば、築40年以上で風呂なし六畳一間収納なしの物件であれば都心エリアでも2万円台~3万円くらいの物件を発見することは不可能ではありません。

しかし家賃だけを見て格安物件を選ぶと、求める機能が不足しすぎた場合にストレスになって生活満足度が低下してしまうかもしれません。

削れるものはどこか(例えば今は駅近く物件に住んでいるけど、駅まで徒歩20分まで範囲を広げるなど)判断して、今より家賃が下がる物件を探してみるのもいいでしょう。

賃貸情報サイトで簡単に物件を検索できます。

引っ越しにかかる費用や新しい物件の初期費用を考えるとすぐに移動が難しい場合もあるかもしれませんが、社会福祉協議会が窓口となる公的融資の中には引っ越し費用を融資してくれるものもあります。

今の家賃が高すぎて家計の大きな負担と感じている方は、家賃を抑える方向で検討してみるのもいいのではないでしょうか。

通信費については、au、ドコモ、ソフトバンクといった大手の通信キャリアのスマホは毎月8,000円前後することも多い中で、格安スマホなら2,900円~3,900円くらいのところがあります。

格安スマホに切り替えて浮くお金だけでも、食費に回すと考えれば大きな足しになります。

その他生命保険や光熱費などは場合によっては削れる可能性があります。

収入を増やすというのもお金に困っている状況を脱する方法ですが、出ていくお金を減らすことで収入は変わらなくても手元に残るお金を増やすことができるのです。

会社の決まりや体力などの事情で副業をできない方は、家計の見直しに力を入れてみるのはいかがでしょうか。

お金の借りれない人でも借りれる公的手段で借りる方法

消費者金融や銀行の融資には通らないけど、どうしてもお金を借りたいなら公的融資制度を利用しましょう。

公的融資制度は多くの場合で生活困窮者や低収入世帯を対象としています。

生活費が足りないときに特に検討しやすいのが「生活福祉資金」です。

生活福祉資金(通常貸付)について

「生活福祉資金貸付制度」は、低所得者や高齢者、障害者の生活を経済的に支えるとともに、その在宅福祉および社会参加の促進を図ることを目的とした貸付制度です。本貸付制度は、都道府県社会福祉協議会を実施主体として、県内の市区町村社会福祉協議会が窓口となって実施しています。低所得世帯、障害者世帯、高齢者世帯等世帯単位に、それぞれの世帯の状況と必要に合わせた資金、たとえば、就職に必要な知識・技術等の習得や高校、大学等への就学のための資金、介護サービス利用のための資金貸付け等を行います。

公的融資制度は娯楽や旅行などの費用には通常充てられませんが、子供の修学旅行費用を借りられる融資などもあり臨機応変に対応しています。

「贅沢をするためではなく生活のためのお金が足りない」という状況なら、利用できる可能性が高いのでチェックしてみるといいでしょう。

全国社会福祉協議会の生活福祉金で借りる。自立の促進を図る

出典:社会福祉協議会「社会福祉協議会のあらまし」

社会福祉協議会は、民間の社会福祉活動を推進することを目的とした営利を目的としない民間組織です。昭和26年(1951年)に制定された社会福祉事業法(現在の「社会福祉法」)に基づき、設置されています。社会福祉協議会は、それぞれの都道府県、市区町村で、地域に暮らす皆様のほか、民生委員・児童委員、社会福祉施設・社会福祉法人等の社会福祉関係者、保健・医療・教育など関係機関の参加・協力のもと、地域の人びとが住み慣れたまちで安心して生活することのできる「福祉のまちづくり」の実現をめざしたさまざまな活動をおこなっています。

たとえば、各種の福祉サービスや相談活動、ボランティアや市民活動の支援、共同募金運動への協力など、全国的な取り組みから地域の特性に応じた活動まで、さまざまな場面で地域の福祉増進に取り組んでいます。

社会福祉協議会が窓口になっている、「生活福祉資金」は生活費が足りないときに検討できます。

融資の種類と特徴や利用条件を確認してみましょう。

≪カテゴリー1:総合支援資金≫

| 融資名称 | 概要 | 金額 | 据置期間 | 保証人 | 備考 |

|---|---|---|---|---|---|

| 生 活 支 援 費 |

生活再建までの間に必要な生活費用を融資 | 二人以上の世帯=月20万円以内 単身世帯=月15万円以内 |

最終貸付日から6月以内 | 連帯保証人あり=無利子 連帯保証人なし年1.5% |

原則保証人が必要。しかし連帯保証人なしでも貸付可 |

| 住 宅 入 居 費 |

敷金、礼金等住宅の賃貸契約を結ぶために必要な費用 | 40万円以内 | 貸付けの日 (生活支援費とあわせて貸し付けている場合は、生活支援費の最終貸付日)から6月以内 |

連帯保証人あり=無利子 連帯保証人なし年1.5% |

原則保証人が必要。しかし連帯保証人なしでも貸付可 |

| 一 時 生 活再建費 |

生活再建のための一時的な費用 就職・転職を前提とした技能習得に要する経費 滞納している公共料金等の立て替え費用 債務整理をするために必要な経費など |

60万円以内 | 貸付けの日 (生活支援費とあわせて貸し付けている場合は、生活支援費の最終貸付日)から6月以内 |

連帯保証人あり=無利子 連帯保証人なし年1.5% |

原則保証人が必要。しかし連帯保証人なしでも貸付可 |

≪カテゴリー2:福祉資金≫

| 融資名称 | 概要 | 金額 | 据置期間 | 保証人 | 備考 |

|---|---|---|---|---|---|

| 福祉費 | ・生業を営むために必要な経費 ・技能習得に必要な経費 ・住宅の増改築の経費 など |

580万円以内 (※ただしこの金額を上限として、借り入れ目的に合わせて決定する) |

貸付けの日 (分割による交付の場合には最終貸付日)から6月以内 |

連帯保証人あり=無利子 連帯保証人なし年1.5% |

原則保証人が必要。しかし連帯保証人なしでも貸付可 |

| 緊 急 小口資金 |

緊急かつ一時的に生計の維持が困難となった場合に貸し付ける融資 | 10万円以 | 貸付けの日か ら2月以内 |

不要 | 無利子 |

その他にも、社会福祉協議会が窓口になる高校~大学までのお子様がいる低所得世帯に教育費を融資してくれる無利子の公的融資制度などもあります。

お金を借りて生活を再建したかったり子供の教育のためだったりするなら、社会福祉協議会に相談してみるのはいかがでしょうか。

生活困窮で緊急時に利用できる福祉金

どこからもお金を借りられない状況で、消費者金融やその他金融機関から借りれないときは公的融資を検討しましょう。

公的融資は緊急時に利用できるものもあります。

利用するかしないか迷っているときでも、社会福祉協議会に相談だけでもしてみるといいでしょう。

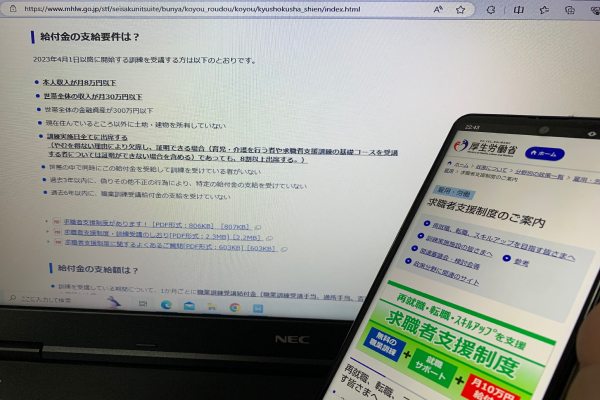

求職者支援資金融資でハローワークで求職中の人が借りれる

求職者支援資金融資は、求職者支援制度で職業訓練受講給付金を受給する予定の方に向けた公的な融資制度です。

そもそも求職者支援制度とは何かは、以下をご確認ください。

求職者支援制度

雇用保険を受給できない方が早期に就職できるように、スキルアップのための職業訓練や訓練期間中の生活支援(職業訓練受講給付金)を行う制度

職業訓練受講給付金 月額10万円 + 通所手当

出典:厚生労働省・都道府県労働局・ハローワーク「求職者支援制度」

職業訓練受講給付金だけでは生活費を賄うのが難しいときに、生活費として融資してもらえます。

条件については以下をご確認ください。

| 貸付額 | 月額5万円(上限)または 10万円(上限) × 受講予定訓練月数 |

|---|---|

| 対象者 | 1. 「職業訓練受講給付金の支給決定を受けている」 2. 「ハローワークで、求職者支援資金融資要件確認書の交付を受けている」 |

※ちなみに融資金額は配偶者がいる場合変わります。

貸付時は労働金庫(ろうきん)の口座一括振り込みとなります。担保や保証人は不要ですが、信用保証期間の利用が必要です(※ろうきんが指定します)

金利は年3.0%なので、借り入れできる条件を満たしているなら「一時的だから」と消費者金融や銀行のカードローンを利用するよりも低金利です!

求職者支援資金融資でハローワークで求職中の人が借りれる

求職者支援資金融資の申請先はハローワークです。

問い合わせも手続きもまずはハローワークが窓口になって行う形になるので、連絡や相談はお住まいに地域のハローワークに行いましょう。

まだハローワークに登録したことがない方も、興味があるなら相談してるとお金を受け取れるかもしれません。

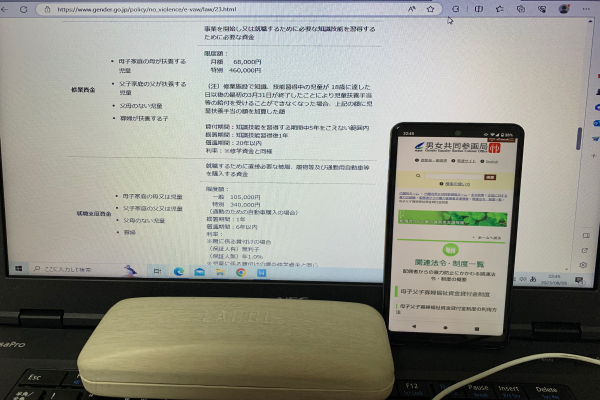

母子父子寡婦福祉資金はシングルマザーを応援する制度

母子父子寡婦福祉資金は20歳未満の子供を扶養している、配偶者がいないシングルマザーもしくはシングルファーザーが利用できる公的な融資制度です。

これだけでイメージすると、「生活費」と結びつくかもしれません。

しかし実は母子父子寡婦福祉資金は非常に対象資金使途が幅広いのが特徴です。

その他の詳細情報も含めて表で確認していきましょう。

| 資金使途 | 修学資金/修業資金/就職支度資金/医療介護資金/就学支度資金/事業開始資金/事業継続資金/技能習得資金/生活資金/住宅資金/転宅資金/結婚資金 |

|---|---|

| 金利 (年率) |

保証人が要る場合=利息なし 保証人がいない場合=1.0% |

| 貸付額 | 借り入れ目的による。 【参考例】 修学資金:高校、専修学校月額52,500円~大学院(博士課程)月額183,000円) 生活資金:一般月額108,000円 就職支度資金(就職するために直接必要な被服などを購入する資金):一般限度額105,000円 |

| 償還期間 | 融資を受けたときに申請した資金使途による(修学資金は20年) |

| 担保・保証人 | ほとんどの資金使途が保証人有で無利子になるが、いなくても融資可能 保証人がいなければ有利子の場合年1.0% ※保証人がいなくても無利子になる資金使途もあり |

この母子父子寡婦福祉資金は、事業資金も対象としているのが注目ポイントです。

お金を借りたいとき、条件に該当する場合は他の融資制度よりも有利な条件で借りられる可能性があります。

申し込み先は、お住まいの地域の福祉局になります。例えば東京在住なら、東京都福祉局が担当窓口です。

母子父子寡婦福祉資金の種類と資金使途

母子父子寡婦福祉資金はシングルマザーやシングルファーザーが利用できる融資です。そのようにいわれると、『生活費に困っているときに利用できる融資制度』というイメージがわくかもしれません。

しかし種類が豊富で様々な資金使途に対応しているので、場合によっては他の公的融資を利用するよりも条件が良かったり資金使途が柔軟だったりします。

公的融資を検討している方は、状況に合わせてどれを利用するか決めましょう。

迷うときは、行政に相談してみるといいでしょう。

緊急でお金を借りる公的資金の最終手段

緊急でお金を借りたいとき、一番速いのは消費者金融です。

しかし消費者金融で借り入れできない事情があるなら、公的な融資制度を利用するか家族や友達に相談してお金を貸してもらうかという選択肢が出てきます。

公的な融資制度で一番振り込みまでの速さに期待できるのは緊急小口資金ですが、緊急小口資金でも融資に時間はかかります。

| 融資名 | 申し込みから借り入れまでの目安 |

|---|---|

| 緊急小口資金 | 7営業日が目安 |

| 消費者金融 | 最短20分~ |

もしも今すぐお金が必要で、消費者金融での借り入れも難しいなら家族や友達に相談しましょう。

そして1週間程度であれば待てるなら、公的な融資制度も選択肢になります。

また、緊急小口資金以外の公的な融資制度は申請から振り込みまで3週間~1ヶ月程度が目安になります。

今お金が必要でも、この期間待てるなら選択肢はグッと増えます。

全国社会福祉協議会で借りて社会参加の促進を図る

社会福祉協議会は生活困窮者に向けて無利子もしくは低利子の融資を行っています。

ここまでで触れている通り、社会福祉協議会の融資は公的な融資制度に該当します。

借り入れ目的が生活再建なら利用できます。

また、利用条件を満たす方が社会福祉協議会から借りることで社会参加への道を進みやすくなる場合があります。

社会福祉協議会は以下の活動をしているので、ただその場で借りて終わりではなく借りたことをきっかけに地域社会との接点を持ち前向きに生活に取り組める可能性があります。

≪全国社会福祉協議会の活動≫

| 事業内容 | 概要 |

|---|---|

| 住民参加による地域福祉活動、地域づくりの推進 | 交流の場や居場所づくり、見守り活動などを通じて地域の福祉活動や地域づくりを推進します。 |

| 相談支援など | 低所得者や高齢者や障害者の生活を経済的に支える貸付制度や生活困窮者の自立支援などを行います。 |

| 介護・生活支援サービス | 介護経営の強化と地域福祉の拠点・機能の整備など、介護や生活支援のサービスを提供します。 |

| ボランティア・市民活動センター | ボランティア活動や市民活動の相談や紹介などを行うセンターを設置し、市民の参加を促進します。 |

| 災害対応・支援 | 災害(地震・風水害など)の際に災害ボランティアセンターを設置し、被災者への支援活動を行います。 |

生活費のためという目的で、手っ取り早く消費者金融のカードローンを利用したいという方もいるかもしれません。

しかし借り入れたい事情や状況によて、また長い目で返済計画を立てるときに、社会福祉協議会の融資制度を利用したほうが良い場合も確実にあるでしょう。

そのため「生活再建したい」という希望があるなら、選択肢として忘れずに覚えておきましょう。

全国社会福祉協議会の活動内容はボランティアなども含む

全国社会福祉協議会は公的融資を取り扱っているだけでなく、ボランティアなど融資に関わらない社会貢献活動もしていまう。

困っている方に手を差し伸べてくれる組織なので、生活費にも困る状況なら相談してみるのもいいでしょう。

ちなみに社会福祉協議会の融資制度以外にも、お金を支給してもらえる制度はあります。以下でもっと確認していきます。

傷病手当金などケガで休んでしまう時に必要な借入

病気やケガで仕事ができないときに、傷病手当金という名目でお金を受け取れる制度があります。

傷病手当金は、病気休業中に被保険者とその家族の生活を保障するために設けられた制度で、病気やけがのために会社を休み、事業主から十分な報酬が受けられない場合に支給されます。

なお、任意継続被保険者の方は、傷病手当金は支給されません。

(健康保険法第104条による継続給付の要件を満たしている者は除く。)

受け取りにあたっての条件を見ていきましょう。

| 名称 | 傷病手当金 |

|---|---|

| 支給条件 | 病気もしくはケガで会社を休んだ日が連続して3日間あった場合に4日目以降の休んだ日に対して支給(※ただし休んだ期間に事業主から傷病手当金の額より多い報酬などの支給を受けている場合には、傷病手当金は支給対象外となります) |

| 支給額 | 1日あたりの支給額=支給開始日の以前12ヵ月間の各標準報酬月額を平均した額÷30日×(2/3) |

お金を借りたいくらい困っている理由が病気やケガで仕事ができなくなったからなら、傷病手当金で生活費を賄うことができます。

傷病手当金の利用条件

傷病手当を利用できそうなのに職場の上司などから特に何も案内されていないときは、相談してみましょう。

上司も知らないだけで、利用条件を満たしている可能性はあります。

案内がないから利用できないと考えて相談しないままでいて、受け取れるものが受け取れなかったらもったいないです。

利用条件を満たしていないとしても、聞くにあたってお金はかからないので、相談してみるのもいいでしょう。

生活保護は真の最終手段。いざとなったら頼ってもいい

生活保護制度は、日本国民であれば誰でも利用を認められている権利です。

ドラマや報道などのイメージから、特に若い世代は何となく利用をためらっている方もいるかもしれません。

いかし困ったときは、つい昨日まで仕事をして収入を得ていた20代でも30代でも頼っていい制度です。

資産や能力等すべてを活用してもなお生活に困窮する方に対し、困窮の程度に応じて必要な保護を行い、健康で文化的な最低限度の生活を保障し、その自立を助長する制度です。(支給される保護費は、地域や世帯の状況によって異なります。)

生活保護の条件である「困窮」という言葉から、家がなくなるくらい追い詰められて初めて相談できるようなハードルの高さを感じてしまう方もいるかもしれません。

しかし生活保護はそこまでいっていなくても、食費に困っていたり、公共料金の支払いが間に合わなくて滞納してしまったりするようになっているだけでも相談はできます。

| 生活保護費の種類 | 日常生活に必要な費用(食費・被服費・光熱費など)/家賃(現在の家賃によっては引っ越しを案内されることもある)/義務教育を受けるための学用品費/医療や介護サービスの費用/出産費用/就労に必要な技能の修得などの費用/葬祭費用 |

|---|---|

| 月額の参考目安 | 10万円~13万円前後 (※扶養家族や必要な資金にとって支給額は変わります) |

| 申請先 | お住まいの地域を管轄する「福祉事務所」もしくはお住まいの地域を管轄する福祉事務所がないときには町村役場 |

| 注意点 | 預貯金や生活に利用していない土地家屋があれば売却などが必要。 |

生活保護は便利で、お金を借りられない方にとっては本当の意味で最終手段となってくれます。

公的な融資制度も色々ありますが、そこで融資を受けても長い目で見て再び困窮が訪れそうな事情があるなど、解決できそうにないならすぐに生活保護の相談を始めていいでしょう。

生活保護を受給する場合、過剰な資産を持てなくなるのは注意点です。

通院などで必要な場合は車の所持も認められますが、そうでない場合は売却を指示されることもあります。

生活保護費はお住まいの地域や世帯人数によって決まります。単身世帯であれば上記のような目安金額となりますが、扶養家族の数などで金額は変動するので細かいことは担当窓口で確認しましょう。

生活保護では文化的な生活を営むための最低限の金額を算出します。

そのため、例えば家賃が13万円の物件に住んでいる方の経済状況が変わって生活保護に申請をしたとしたら安い物件への引越しを求められます。

そのようなデメリットはありますが、本当に困ったときの最終手段となってくれます。

生活保護の対象者と支給内容について

生活保護は、生活費を支給してもらえるので、お金を借りたい理由によっては最も適している方法になる場合があります。

年齢が若くても事情があれば利用できる制度です。

困ったときには申し込み相談をしてみるのもいいでしょう。

大手の消費者金融のカードローンは申し込んだら通る可能性がある

本当にどこからもお金を借りられない状況ではなく、もいかしたら借りられるかもしれない。そんな可能性があるなら消費者金融のカードローンも候補になります。

消費者金融のカードローンは保証人も担保も不要です。その代わり審査はありますが、月収数万円以上あれば審査に通る可能性はあり、アルバイトやパートの方でも申し込めます。

消費者金融のカードローンは基本的に資金使途が自由なものが多いので、例えば生活費に充てたり引っ越しの初期費用に充てたり旅行資金に充てたりできます。

限度額内で何度でも繰り返し借り入れできるのも強みです。

そして何より審査にかかる所要時間が短いです。

大手の消費者金融は最短30分以内の審査に対応していて、申し込みから最短1時間以内の借入が可能なところが珍しくありません。

今日中にお金を借りたいなら、消費者金融は特にスピーディーなのでおすすめです。

債務整理や自己破産をしたことがない、したことがあっても年月の経過で信用情報機関の記録は消えているという方なら申し込みを検討してみるのみいでしょう。

おすすめの大手の消費者金融をピックアップしてみました。

| 消費者金融名 | 金利 | 特徴 |

|---|---|---|

| SMBCモビット | 3.0%~18.0% | 無利息期間はないものの、WEB完結で申し込めば原則電話での在籍確認なしで契約することができ、職場バレを防ぎやすい。 |

| 中央リーテル | 3.0%~18.0% | オンラインでのお申し込みが可能です。最短1日で融資可能です |

| アコム | 3.0%~18.0% | 30日間無利息期間あり。無人契約機の数が多く、ローンカードをその場で発行OK。郵送で受け取る必要がないから家族バレを防げるシステム。 |

| レイクALSA | 4.5%~18.0% | 無利息期間が3種類。借り入れ金額のうち5万円にかかる利息が180日間0円になるもの、30日間無利息になるもの、60日間無利息にになるものを希望や条件に合わせて選べるから無利息期間重視派におすすめ。 |

| プロミス | 4.5~17.8% | 30日間無利息期間あり。土日の審査にも力を入れているから、土日に借入を受けたいときに便利。上限金利が他の大手よりわずかに低いため、少額融資の場合金利面にメリットがある。 |

| アイフル | 3.0%~18.0% | 30日間の無利息期間あり。原則電話での在籍確認をしていないため、職場バレを防ぎたいなら強みあり。 |

『家族にバレずに借りたい』『職場にバレずに借りたい』などの希望にも、消費者金融なら添えます。

消費者金融のカードローンは審査があるので借りられない方もいるのは事実ですが、申し込みは無料ですし審査に通る可能性があるかコールセンターに相談するのも無料です。

生活に困窮しているからお金を借りたい場合は、消費者金融のカードローンを利用するかよく検討してください。

審査に通って生活の困窮が解消できたとしても、その後で毎月の返済がスタートします。

消費者金融のカードローンの返済は分割になるので返済計画は立てやすいですが、利息がつくのでできるだけ早く完済したほうが利息の適用期間が短くなって完済総額も予定より低くなるというメリットがあります。

借りる前に返済していけるか考えてみて、正直難しいと感じる場合には公的融資など他の方法を検討するほうが自分のためにも良い可能性が高いです。

消費者金融のカードローンの返済ができないと、最終的には差し押さえが発生するリスクもあります。

なお、消費者金融のカードローンの返済をするために他の消費者金融のカードローンに新規で申し込んで借りるという、自転車操業をする方もいますが、これには特に注意が必要です。

返済のために借りると、結局いずれ返済が苦しくなり弁護士に債務整理の相談などをしなければいけなくなるリスクがつきものです。

この場合も生活再建のために利用できる公的融資を検討したり、一旦親族に肩代わりしてもらったり他の選択肢も含めて考える必要があります。

それ以外だと、次の項目でご紹介するおまとめローンという選択肢もあります。

最終手段おまとめローンなら多重債務でも総量規制以上でも申し込みOK

現在多重債務をしていて、返済が苦しいことが理由で他の金融機関からお金を借りようとしている方は、おまとめローンという選択肢も検討しましょう。

おまとめローンは、消費者金融と銀行が提供しています。

気に入るところを選んで申し込みましょう。

そもそもおまとめローンとは何かというと、多重債務をしている方の借金総額分を、おまとめローンという金融商品を取り扱う金融機関が肩代わりしてくれるというものです。

その代わり、おまとめローン契約後は、その金融機関1社だけに毎月借金を返済することになります。

例えばA社、B社、C社と毎月3社に返済しているなら、返済日が毎月3回あったり、それぞれの返済額は数千円~数万円程度でも3社合計で考えると毎月結構な返済額になっているというケースもあります。

しかしおまとめローンを利用すれば、返済日は毎月1回だけになります。

また、毎月返済している合計額は多くても、3社それぞれに利息がかかっていると元金は意外に減っていないということはよくありますが、おまとめローンを利用するとこれは変わります。

おまとめローンなら1社だけに返すので、利息を考えても元金に充当される部分が増えます。

おまとめローンに申し込めば、金融機関側が本当に毎月の返済額が下がり、元金に充当される部分が増えるかどうかを確認してくれます。

つまり、本当はそうならないけど契約する羽目になるリスクがありません。

多重債務している金融機関には、おまとめローンで契約する金融機関がコンタクトを取って借金の残高を清算してくれます。

ちなみに、カードローンは基本的に借り入れ金額が大きければ大きいほど下限金利が適用されて、借り入れ金額が少なければ少ないほど上限金利が適用されるシステムです。

例えば3社から借りていてそれぞれにかかっている金利と、3社分の借金を合計した金額にかかる金利なら、普通に考えて後者のほうが下がります。

適用金利が下がれば、同じ期間をかけて完済した場合の完済総額も下がります。

借金の総額と返済期間にもよりますが、完済総額に数十万円以上もの差が出ることもあります。

新規でお金を借りたい理由が生活費やその他の出費のためなら別ですが、借金の返済に充てることが理由なら、おまとめローンを利用してしまったほうが得する可能性が高いのです。

今回記事の中で、消費者金融に適用される総量規制という法律に触れましたが、消費者金融を利用する場合でもおまとめローンなら総量規制の適用外となります。

つまり色々合計すると総量規制の範囲を超えそうという方でも、おまとめローンなら新規で契約が可能なのです。

おまとめローンなら総量規制を心配する必要はありません。

メリットが多いおまとめローンですが、おまとめローン特有の注意点もあります。

まず、おまとめローンの資金使途は既にある借金のおまとめなので、審査に通っても申し込み者の口座にお金が振り込まれて自由に使えるわけではありません。

既にある借金の清算は、おまとめローンで契約する金融機関側がしてくれるのは楽な面ではありますが、資金使途は自由ではないことを把握しておきましょう。

基本的には、おまとめローンで清算したカードローンは解約を求められることが多いです。

これは金融機関によって方針が異なるので、おまとめローンを利用しても資金使途自由のカードローンの契約を残しておきたいなら、事前に確認する必要があります。

また、おまとめローンは提供している金融機関によっておまとめ対象範囲が異なる場合があります。

消費者金融のカードローンなら心配する必要はありませんが、事前に確認したほうがいいのは銀行のカードローンやクレジットカードの債務です。

おまとめローンによっては、これらが対象ではないことがあります。

申し込みの際にはどの借金をおまとめしたいのか金融機関側が確認してくれるので、誤って希望に沿わないところと契約してしまう可能性は低いですが、このことも念頭に置いて申し込み先を決めるといいでしょう。

その他の注意点は、現在借金をしている先の金融機関が用意しているおまとめローンは、基本的に利用できないことです。

申し込むなら、現在お金を借りているところではない、初めて契約するところから選ばなければいけません。

ただし、中には柔軟に相談に乗ってくれるところもあるので、利用して対応などを気に入っている金融機関があって、そこのおまとめローンを利用したいならまずは問い合わせてみるといいでしょう。

多重債務で返済のためにお金を借りたいなら救世主になってくれるかも

おまとめローンは多重債務で苦しんでいる方を救ってくれるものではありますが、審査は行われるので100%誰でも利用できるわけではありません。

しかし場合によっては最善の選択肢になってくれるので、利用できそうなら注目してみることをおすすめします。

おまとめローン+その他の方法を組み合わせて生活再建を目指すこともできるかもしれません。

困っても絶対に取ってはいけない選択肢は「SNS個人間融資」「闇バイト」

どこからもお金を借りられない状況に直面すると、ストレスを感じる方、不安を感じる方がいるかもしれません。

そういうとき『どうにかしてこの状況を脱しなければ』と焦って、よくない方法を考えてしまわないようにしましょう。

よくない方法の例を挙げるなら、『SNS個人間融資』や『闇バイト』です。

これらの方法は大きなリスクを伴います。

本当にどの金融機関からもお金を借りられなくても、家族からも借りられなくても、公的融資や生活保護という最終手段が存在しています。

日本という国は世界的に見ても社会保障が充実していて、恵まれています。

国がお金を貸してくれたり生活を支えてくれたりするのに、わざわざ大きなリスクを冒す必要はないといえるでしょう。

ストレスや不安で苦しんでいる方は、どう考えても公的融資を利用するほうが安全でスムーズだと理解して、公的な機関やサポートしてくれる団体に助けを求めましょう。

話せる家族や友人がるなら、愚痴を聞いてもらうのもおすすめです。

最近ではオンラインで医師や専門家が相談に乗ってくれるサービスも登場しているので、困ったときにはそのようなサービスも検討して自分の状況に最善の方法を探してみるのもいいかもしれません。

『SNS個人間融資』や『闇バイト』はどうして避けたほうがいいのか、理由については以下で詳しく解説していきます。

SNSなどの個人間融資は基本的にトラブルや詐欺

SNS上で『お金貸します』というキーワードを見かけても、コンタクトを取らないでください。

ハッシュタグなどでそのようなキーワードを載せている場合でも注意が必要です。

個人のフリをしてお金を借りたい方を探している業者の営業活動の可能性があり、お金を借りると法外な利息をつけられるリスクがあります。

消費者金融など正規の金融機関は、法律で利息上限が定められています。そのルールにのっとって営業しているのでテレビでCMを流せますし、広告を打ち出すことができます。

それによって企業名を認識してもらうことができ、利用者がいるから存在し続けています。

しかし企業として広告を出すわけでもなくわざわざ個人のフリをして融資を希望する方を募集している業者であれば、ルールを守っていないと考えて問題ないでしょう。

そのような業者からお金を借りてトラブルになれば、結局借りて損した状態になります。一見良さそうな内容に感じたとしても、関わらないほうが無難です。

なお、SNS経由の募集に応募してお金を貸す代わりに身分証明書や生年月日などの個人情報を求められ、相手に伝えてしまったことにより心配で強く出られなくなるケースもあるようです。

もしもSNSなどから個人間融資に申し込んでしまった場合には、一人で抱え込まずに周りの人に相談したり法律事務所の無料相談を利用したり、内容によっては警察に相談したりして対処しましょう。

ここでは個人間融資をピックアップしていますが、個人間融資だけでなく副業系でもSNS経由の募集はトラブルのリスクがあります。

募集内容は良い条件でありながら、何故かクレジットカード情報を伝えるように指示してきたり先払いするように指示してきたりする場合は、個人間融資でも副業募集でも基本的に詐欺だと考えていいでしょう。

お金を貸す側が、良い条件でお金を借りたがっている方やお金を稼ぎたがっている方に、先払いしてあげることはあっても先払いさせる必要はないはずです。

先払いしてしまったことに関連する、詐欺のトラブルや相談は公的なサービスにも寄せられているので注意しましょう。

うまい話には裏があることが多いのです。

業者や詐欺以外だと、SNSの個人間融資から性犯罪に巻き込まれるリスクもあります。

生活の困窮が理由なら、最終手段として公的融資もあるのにわざわざ危ない橋を渡る必要はありません。

生活の困窮が理由ではなく、遊ぶお金やギャンブルのお金が欲しかったり、依存症でお金を使ってしまって生活が成り立たなくなったりしている場合でも、個人間融資は避けましょう。

借りたい理由によっては、借りるより先に公的な機関や医療機関に相談したほうがいいです。

働いて稼ぐとしても怪しい求人は闇バイトのリスクがあるから避ける

お金がないとき、どこからもお金を借りられないとき、SNSを眺めていると高収入バイトの募集が目に付くことがあるかもしれませんが、こちらについてもコンタクトは取らないようにしましょう。

闇バイトの募集である可能性があります。

闇バイトは、闇バイトだと知らずに応募してしまうケースもあるようですが、もしも応募してしまった場合には身近な人でもいいので第三者に相談しましょう。

SNSで高収入バイトの募集に応募して、個人情報を教えるように指示されても絶対に伝えてはいけません。

そこからトラブルになるケースもあります。

働いて稼ぐなら、まず国に認められている派遣会社が取り扱う単発バイトという安心で便利な選択肢があります。

単発バイトをすれば日払いでお金を受け取ることも可能です。

SNS個人間融資でも、闇バイトの可能性があるものでも、まずは安易にコンタクトは取らないことが大切です。

取ってしまった場合は1人で悩むより、誰かに相談するようにしましょう。

どこからもお金を借りれない時の最終手段についてよくある質問

今回は、どこからもお金を借りられないときの対処法について詳しくご紹介しました。

本当にどの金融機関からも借りられなかったとしても、家族や友人から借りたり公的融資を利用したりといった最終手段が存在しています。

また、どこからもお金を借りられないと思っていても実際に金融機関の申し込みがダメだったからそう思っているわけではないなら、実は金融機関から借りられる可能性もあります。

絶対ダメなのか、絶対ではない可能性はあるのか。どちらの状況にあるかによって、候補にできる選択肢は変わります。

後者なら複数の選択肢の中から決めたり、複数の選択肢を組み合わせて対応したりすることもできます。

最後に、本当に借りられない場合に視点を当てて、よくある質問をQ&A形式で確認していきましょう。

最終手段となるもので、すぐにお金を受けられるものはある?

家族や友人など身近な相手からお金を借りるなら、即日で受け取れるでしょう。公的融資の場合は、今日申し込んでその日のうちにというのは難しいので、今日明日の食費にも困るようなら市役所や支援団体などに相談してサポートを受けましょう。

最終手段の資金使途には制限がある?

公的融資の場合は融資内容によって資金使途が定められています。ただ、生活費のための融資や生活に必要なものを購入するための融資や教育関係の融資など、公的融資は様々な目的に対応しているので本当に困っているときに希望に合う融資を見つけられる可能性は高いです。家族や友人など身近な相手から借りる場合の資金使途は、貸してくれる相手と話し合って理解を得るようにしましょう。

お金を借りられないときは、最終手段があります。

お金を借りられない可能性が高い場合でも、ゼロではない限り貸してくれる金融機関はある可能性があります。

状況に合わせて良い方法を選択し、問題を解決できるように対処していきましょう。

株式会社

株式会社 株式会社

株式会社